Memorándum DGA holandés

Actualizado el 28 de noviembre de 2022

1. Introducción

En este memorándum, nuestro objetivo es brindarle asesoramiento sobre la mejor manera de establecer una estructura de empresa sólida. Esto también implica hacerlo fiscalmente compatible y rentable. Vamos a ver factores como la estructura de la empresa, los impuestos sobre la renta y el salario mínimo para el director-accionista (holandés: DGA). Además, detallaremos cómo adaptarse a un DGA que vive en el extranjero, por ejemplo, en situaciones transfronterizas. Para este artículo, utilizamos un caso teórico con un BV holandés con una DGA que vive en Italia. Con esta informacion a la mano, investigamos sobre el salario DGA necesario, si es preferible establecer un holding italiano y cómo se gravarán los dividendos.

Cada DGA tiene acciones en su empresa y, por lo tanto, recibe dividendo. Los dividendos que provienen de un interés sustancial tributan en los Paises Bajos al 26,9 %, mientras que los ingresos generados tributan a una tasa mínima del 37,07 % y una tasa máxima del 49,5 %. El impuesto a la renta es mucho más alto que el impuesto a los dividendos de un interés sustancial. Debido a esta diferencia porcentual, el gobierno holandés introdujo un empleo ficticio para la DGA de una empresa. Básicamente, esto significa que se requiere que un DGA reciba un salario de su BV. A continuación trataremos este tema.

2. Los requisitos salariales para un DGA holandés

La ley fiscal holandesa requiere que cada director-accionista se pague a sí mismo un salario de su BV holandés. El artículo 12a de la ley salarial holandesa ('wet op de loonbelasting') requiere que una DGA tenga un salario que corresponda a la suma mayor de las siguientes tres opciones:

- 75% del salario en el empleo más comparable;

- El salario más alto de todos los empleados que trabajan para la empresa;

- € 48.000.

Este salario está gravado en el impuesto a la renta como se mencionó en la introducción, contra una tasa de 37,07% o 49,5%, dependiendo del monto del salario.

2.1 Salario DGA en situaciones transfronterizas

Los requisitos salariales mencionados anteriormente son para cualquier DGA holandés, que también viva físicamente en los Paises Bajos. En nuestro caso teórico, sin embargo, tenemos un DGA que vive en Italia. Este hecho convierte a nuestra situación imaginaria en la denominada situación transfronteriza. El salario DGA es algo que solo ha introducido la ley fiscal holandesa, por lo que no es algo que otros paises también apliquen y/o conozcan. En situaciones transfronterizas, siempre debemos investigar el tratado fiscal existente entre los Paises Bajos y el país que es aplicable, en este caso Italia como dijimos. Debido a la singularidad del salario DGA requerido, un país primero debe aceptar esta regulación holandesa antes de que también sea aplicable a sus propios ciudadanos. Si observa el tratado fiscal entre los Paises Bajos e Italia, no encontrará tal ley o reglamento.

Esto simplemente significa que un DGA de un BV holandés que actualmente vive en Italia no tiene que tener en cuenta el salario mínimo de DGA holandés legalmente requerido. Asimismo, no encontramos nada sobre un salario mínimo para un DGA residente en el extranjero en la jurisprudencia relevante sobre este tema. Esto significa que una DGA no está obligada a pagarse un salario. Además, el salario DGA ficticio no está sujeto a impuestos en los Paises Bajos. Entonces, si un DGA holandés que vive en el extranjero quiere recibir un salario, entonces es libre de elegir hacerlo. No hace falta decir que este salario luego se gravará en los Paises Bajos.

2.2 dividendos

Una DGA obviamente tiene que recibir dinero para vivir. Tenga en cuenta que todo lo que recibe una DGA, que no se puede clasificar como 'salario', se llama dividendo. Los dividendos en el caso de un interés sustancial, que es cuando posee el 5% o más del monto total de las acciones de una empresa, se gravan con una tasa del 26,9% según la ley fiscal holandesa. Cuando miramos a la DGA que vive en Italia, debemos investigar nuevamente el tratado fiscal entre los Paises Bajos e Italia para averiguar dónde se grava el dividendo. En el artículo 10 del tratado fiscal, encontramos que el dividendo tributa en el otro país, es decir, donde vive la DGA, en este caso Italia. No obstante, los Paises Bajos también pueden gravar los dividendos con una tasa del 15%. Por lo tanto, para evitar la doble imposición, el impuesto pagado en los Paises Bajos es deducible en Italia.

3. La estructura

Ahora que sabemos cómo se grava todo, podemos profundizar en cómo estructurar la empresa de la manera más eficiente. Hay dos opciones para elegir en este escenario. La primera opción es iniciar una sociedad de cartera en Italia y recibir el dividendo con esta participación, antes de darse a sí mismo este dividendo. La segunda opción es recibir el dividendo directamente sin una participación extra. Describiremos y explicaremos ambas opciones con más detalle a continuación.

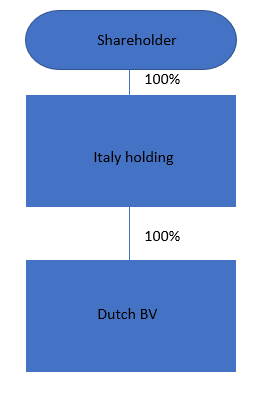

3.1 Participación en Italia

Cuando decide optar por una participación italiana en nuestra situación teórica, la BV holandesa paga el impuesto de sociedades en los Paises Bajos. Posteriormente, le quedan ganancias después de impuestos y puede pagar dividendos al accionista; el holding italiano. Normalmente, las autoridades fiscales holandesas retendrán el 15% como impuesto sobre el dividendo. Pero en este caso, la ley fiscal holandesa ofrece la posibilidad de pagar el 100% completo como dividendo al holding italiano, sin pagar impuestos en los Paises Bajos.

Esto solo es posible cuando se cumplen las siguientes condiciones:

- Las acciones se mantienen sin el motivo de eludir impuestos;

- La estructura se elige por una razón empresarial y/o comercial y no por una razón fiscal, como la elusión fiscal.

Esta última condición puede, en teoría, llevarlo a discutir con las autoridades fiscales holandesas, aunque no hemos visto un caso así antes. Tenga en cuenta que la evasión de impuestos puede generar fuertes multas en los Paises Bajos y, en el peor de los casos, tiempo en la cárcel.

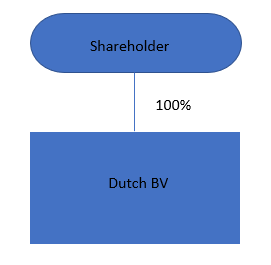

3.2 Sin retención en el medio

En caso de no optar por un holding italiano, la imagen de arriba nos muestra la estructura alternativa para la empresa. El accionista recibirá el dividendo directamente de Dutch BV. En este caso, el 15% se gravará en los Paises Bajos, que luego será deducible en Italia, debido a las normas existentes para evitar la doble imposición. El accionista obviamente también pagará impuestos sobre el dividendo recibido en Italia.

4. Conclusión

En resumen, podemos concluir que no existe tal cosa como un empleo y salario ficticio para la DGA en el ejemplo que acabamos de discutir. Esto significa, que la DGA no tiene que pagarse a sí misma un salario sino que puede optar por pagar dividendos en su lugar. Por lo tanto, la DGA puede evitar tener que pagar el impuesto sobre la renta holandés por la parte del salario. Sin embargo, cuando eligen pagarse a sí mismos un salario, este será gravado en los Paises Bajos con una tasa impositiva entre el 37,07 % y el 49,5 %, según el monto del salario.

Según la estructura que se elija, el dividendo recibido se gravará en Italia o en los Paises Bajos e Italia. Cuando un holding italiano recibe el dividendo, los Paises Bajos no gravarán el dividendo, pero únicamente bajo las condiciones de que el holding italiano no posea las acciones de la BV holandesa para evitar impuestos y, en segundo lugar, que la estructura elegida debe elegirse porque por motivos empresariales o comerciales. Cuando el accionista recibe el dividendo directamente de Dutch BV, los Paises Bajos gravarán este dividendo con una tasa del 15%. Debido al tratado fiscal y para evitar la doble imposición, esto será deducible en Italia y el dividendo se gravará en Italia.

Resumen

- Holding en Italia y BV en Holanda

Si tiene una empresa en NL y una participación en Italia, entonces es posible pagar 0% de dividendos en los Paises Bajos. Por ejemplo: un cliente llamado Giovanni tiene una empresa "Armani Holding" en Italia y también posee una BV "Armani Holanda" en Holanda. Obtiene 100.000 € de beneficio. A continuación, paga el 15 % del impuesto de sociedades en los Paises Bajos (15.000 85.000 €). Después de impuestos, quedan 85.000 € de la ganancia. Utiliza esto para pagar a su holding italiano 0 € en dividendos. Esto no será gravado. Este XNUMX% se debe a la directiva madre-hija en Europa (si su participación es propietaria de la empresa como subsidiaria, no hay impuestos). Y luego el dinero es recibido por su holding italiano. Si quiere pagar personalmente de su holding italiano, tendrá que pagar impuestos regulares en Italia.

- Accionista/director italiano y BV en Holanda

En este caso, Giovanni es propietario directo de Netherlands BV, pero vive en Italia. Entonces: Giovanni es 100% accionista de “Armani Holanda”. En este escenario, obtiene la misma cantidad de ganancias y luego se paga a sí mismo 85.000 15 € en dividendos. Si no posee una participación, pagará un impuesto sobre los dividendos del 85.000 % en los Paises Bajos. Esto significa que pagará (15€ * 12.750% = 72250€) en impuestos. Y Giovanni recibe €XNUMX en su cuenta bancaria personal italiana. Tendrá que averiguar a qué asciende el impuesto sobre la renta de las personas físicas, en este caso, en Italia.

- salario DGA

Entonces, ¿cómo funciona con el salario DGA requerido? Debido al hecho de que Giovanni no es residente en los Paises Bajos, no existe un requisito de salario mínimo. Sin embargo, se le permite pagarse a sí mismo un salario de director de los Paises Bajos y pagar impuestos en los Paises Bajos, pero esto es opcional. Si tiene alguna pregunta, no dude en ponerse en contacto Intercompany solutions para obtener informacion más detallada sobre este tema.

Mensajes similares:

- Empresas multinacionales extranjeras y presupuesto anual de los Paises Bajos

- Tratado fiscal denunciado entre Holanda y Rusia el 1 de enero de 2022

- 5 Mejores paises de la UE para impuestos corporativos

- Cómo los paises desarrollados recaudan impuestos sobre Bitcoin

- Holanda a favor de la eliminación de los paraísos fiscales